Размер налога на землю — важный показатель, определяющий финансовую нагрузку собственников земельных участков. Правильный расчет этого налога позволяет избежать проблем с налоговыми органами и неизбежных штрафов за его неправильное уплату.

Налог на землю — это обязательный платеж, который должны уплачивать собственники земельных участков в соответствии с законодательством страны. Он является одним из основных источников дохода местных бюджетов и направляется на развитие инфраструктуры и социальных программ на территории, на которой расположен участок.

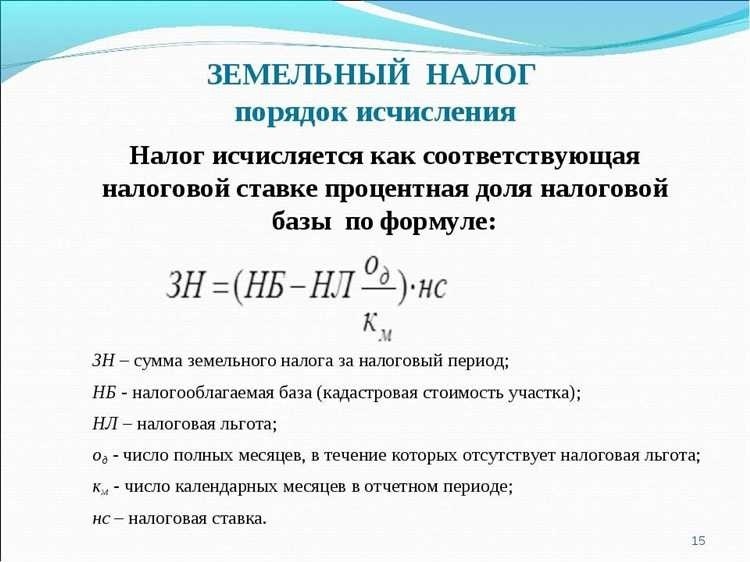

Расчет налога на землю основывается на различных факторах, включая площадь земельного участка, его категорию, местоположение и целевое назначение. Для определения размера налогового платежа используются специальные коэффициенты и нормативы, установленные законодательством. Однако для точного расчета необходимо быть владельцем актуальной информации, которую можно получить из различных источников.

Льготы и освобождение от уплаты налога

В данном разделе представлены возможности получения льгот и освобождения от уплаты земельного налога. Такие льготы могут быть предоставлены лицам и предприятиям, которые соответствуют определенным условиям или имеют особый статус. Освобождение от уплаты налога позволяет снизить финансовую нагрузку на плательщика и находится в рамках действующего законодательства.

Предоставление льгот

Одной из основных форм льгот является льготная ставка на земельный налог. Это значит, что у плательщика может быть установлена более низкая ставка налога, чем для других категорий налогоплательщиков. Такие льготы обычно предоставляются субъектами Российской Федерации и муниципальными образованиями в соответствии с законодательством.

Например, льготы могут быть предоставлены инновационным предприятиям, которые занимаются разработкой и внедрением новых технологий. Также льготы могут быть установлены для сельскохозяйственных производителей или предприятий, занимающихся развитием туризма в определенных регионах.

Освобождение от уплаты налога

Освобождение от уплаты земельного налога может предоставляться определенным категориям налогоплательщиков. Например, гражданам, достигшим пенсионного возраста, может быть предоставлено освобождение от уплаты налога на землю, если их доходы не превышают установленный уровень. Также от уплаты налога могут быть освобождены социально незащищенные слои населения или лица с ограниченными возможностями.

Освобождение от уплаты налога также может быть предоставлено на определенный период времени предприятиям, осуществляющим инвестиционную деятельность в определенных регионах. Это меры стимулирования инвестиций и развития экономики.

Плательщики налога на землю и ставки

В данном разделе рассмотрим категории лиц, которые обязаны уплачивать налог на землю, а также оценим ставки этого налога для каждой из групп плательщиков.

Первой категорией плательщиков являются физические лица, которые являются владельцами земельных участков. Они обязаны уплачивать налог в зависимости от кадастровой стоимости своего участка. Ставка данного налога может изменяться в зависимости от региона и категории земельных участков.

Второй категорией плательщиков являются юридические лица, владеющие земельными участками. Они также обязаны уплачивать налог на основе кадастровой стоимости участка. Ставки налога для юридических лиц также могут различаться в зависимости от региона и категории земельных участков.

Третьей категорией плательщиков являются организации и предприниматели, использующие земельные участки на основании договоров аренды или иных правоустанавливающих документов. Они также обязаны уплачивать налог на землю, но ставки для них могут отличаться от ставок для физических и юридических лиц.

Каждая категория плательщиков имеет свои особенности и различные ставки налога на землю. Поэтому важно ознакомиться с соответствующими нормативными актами и законодательством своего региона, чтобы правильно определить размер налоговых платежей.

Изучение ставок и плательщиков земельного налога

В этом разделе мы рассмотрим важные аспекты, связанные со ставками и плательщиками земельного налога. Это позволит вам более глубоко понять, какие факторы влияют на размер налоговых выплат и кто обязан их уплачивать.

Ставки земельного налога

Ставки земельного налога представляют собой определенные проценты от кадастровой стоимости земельных участков. Они устанавливаются соответствующими органами и могут различаться в зависимости от различных факторов, включая местоположение земли, ее категорию и назначение.

Важно отметить, что ставки могут быть разными для разных категорий плательщиков. Например, для физических лиц ставки могут быть одни, а для юридических лиц — другие. Также существуют особые ставки для отдельных категорий земельных участков, таких как сельскохозяйственные угодья или объекты индустриального назначения.

Плательщики земельного налога

Плательщиками земельного налога могут быть как физические, так и юридические лица, владеющие земельными участками. Физические лица, владеющие земельными участками, являются плательщиками налога на землю для индивидуальных владений, в то время как юридические лица, владеющие землей, уплачивают налог на землю для коммерческих или промышленных объектов.

В случае, если земля находится в собственности нескольких лиц, распределение налоговых обязательств между ними может быть установлено по соглашению сторон или в соответствии с долей собственности на участок.

| Категория плательщиков | Ставка земельного налога |

|---|---|

| Физические лица — владельцы индивидуальных владений | 1% |

| Юридические лица — владельцы коммерческих объектов | 2% |

Важно знать, что ставки на земельный налог могут изменяться со временем, поэтому регулярное обновление информации о ставках является необходимым для правильного расчета налоговых выплат.

Подача декларации о земельном налоге

Для правильного заполнения декларации необходимо предоставить все требуемые сведения о земельных участках, такие как их площадь, категория земель, налоговая ставка и т.д. Также в декларации могут быть указаны особые условия или льготы, которые могут повлиять на сумму налога.

Подача декларации может осуществляться различными способами, в зависимости от правил и требований местных налоговых органов. Обычно декларация подается в электронной форме или в письменном виде с приложением необходимых документов.

При подаче декларации необходимо быть внимательным и аккуратным, чтобы избежать ошибок или упущений. Неправильное заполнение декларации может привести к неправильному расчету налога, штрафам и другим негативным последствиям.

В случае возникновения вопросов или необходимости получить дополнительную информацию о подаче декларации о земельном налоге, рекомендуется обратиться в налоговый орган или использовать специализированные порталы и ресурсы, где можно найти подробные инструкции и руководства по заполнению декларации.