В последние годы экономическая ситуация в нашей стране подвергается постоянным изменениям. Финансовые институты активно регулируют процентные ставки, стремясь сделать их максимально привлекательными для клиентов. Однако, когда речь идет о рефинансировании, важно учесть, что ставки по годам могут значительно различаться.

Низкая процентная ставка по рефинансированию может быть выгодна для заемщика. Она позволяет не только сэкономить на процентах, но и облегчить финансовое бремя, снизив ежемесячные выплаты по кредиту. Высокая процентная ставка, напротив, может существенно усложнить процесс погашения задолженности.

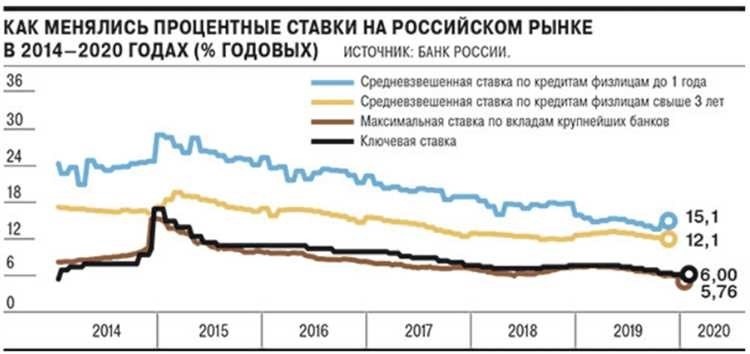

В связи с этим, при выборе программы рефинансирования необходимо внимательно изучить предлагаемые процентные ставки по годам. Важный аспект, о котором стоит помнить, — это динамика изменения ставок в разные периоды. Некоторые кредитные организации предлагают постепенное снижение процентных ставок по годам, что может быть выгодно для заемщика, особенно в случае, если он планирует закрыть кредит в ближайшие годы.

Когда следует рассмотреть возможность перекредитования ипотеки?

1. Улучшение финансового положения

Одной из наиболее распространенных ситуаций, когда возникает желание перекредитовать ипотеку, является улучшение финансового положения. Если вы заработали больше, получили повышение или источник вашего дохода стал более стабильным, то перекредитование может позволить вам получить более выгодные условия по кредиту.

2. Снижение процентной ставки

Одной из основных причин перекредитования ипотечного кредита является возможность получения более низкой процентной ставки. Если текущая ставка значительно выше рыночной, то перекредитование позволит снизить размер ежемесячных платежей и сэкономить на выплате процентов в целом.

Важно помнить, что перекредитование ипотеки может быть выгодным только в случае, если вам удастся достичь существенных экономических выгод. Перед принятием решения о перекредитовании необходимо внимательно изучить рынок и оценить финансовые показатели.

Как выбрать подходящий банк для рефинансирования ипотеки?

Репутация и надежность банка

При рефинансировании ипотеки следует отдать предпочтение банкам с хорошей репутацией и надежностью. Это гарантирует, что банк выполняет свои обязательства перед заемщиком и работает в соответствии с законодательством. Репутация банка можно проверить, обратившись к отзывам клиентов или обратившись к независимым рейтинговым агентствам.

Условия и дополнительные услуги

Важно учитывать не только процентную ставку при выборе банка для рефинансирования ипотеки, но и другие условия, которые могут повлиять на стоимость кредита. Некоторые банки могут предлагать льготные условия для рефинансирования, такие как отсутствие комиссий за оформление или досрочное погашение кредита. Также стоит обратить внимание на наличие дополнительных услуг, таких как страхование жизни и имущества, консультации по финансовому планированию и др.

При выборе банка для рефинансирования ипотеки также следует учитывать гибкость его условий кредитования. Некоторые банки могут предлагать возможность изменения суммы ежемесячного платежа, срока кредита и других параметров в зависимости от финансовых возможностей заемщика.

В итоге, выбор подходящего банка для рефинансирования ипотеки – это важный шаг, который может существенно повлиять на вашу финансовую ситуацию. При выборе следует учитывать не только процентную ставку, но и другие факторы, такие как репутация и надежность банка, условия и дополнительные услуги, а также гибкость в условиях кредитования.

Как выбрать наиболее выгодное предложение по ставке рефинансирования

В данном разделе рассмотрим важные аспекты выбора наиболее выгодного предложения по ставке рефинансирования. Множество банков предлагают услуги по рефинансированию, однако стоит помнить, что ставки могут существенно различаться в зависимости от условий и сроков. Для того, чтобы получить наиболее выгодное предложение, необходимо учитывать ряд факторов.

Рейтинг надежности банка

Первым и одним из самых важных факторов выбора банка для рефинансирования является его рейтинг надежности. Рейтинг банка позволяет оценить стабильность его работы и надежность. Чем выше рейтинг банка, тем меньше вероятность возникновения проблем при проведении операции рефинансирования.

Размер процентной ставки

Вторым важным фактором является размер процентной ставки. Чем ниже ставка, тем выгоднее предложение. Однако стоит помнить, что ставка может зависеть от различных условий и требований банка, таких как кредитная история заемщика, размер задолженности и т.д. Поэтому перед выбором определенного предложения, необходимо ознакомиться с тарифами различных банков и выбрать наиболее выгодное предложение.

При выборе наиболее выгодного предложения по ставке рефинансирования необходимо помнить о других важных факторах, таких как наличие скрытых комиссий и дополнительных услуг, возможность досрочного погашения кредита без штрафных санкций и другие условия, которые могут повлиять на окончательную стоимость кредита. Тщательное изучение всех условий и сравнение предложений разных банков поможет выбрать наиболее выгодное предложение по ставке рефинансирования.

Как выбрать наиболее выгодный банк для рефинансирования ипотеки?

В данном разделе мы рассмотрим важные критерии и рекомендации по выбору наиболее выгодного банка для рефинансирования ипотеки. При выборе банка для рефинансирования необходимо учитывать несколько ключевых моментов, таких как процентная ставка, условия кредитования и репутация банка.

Критерии выбора банка для рефинансирования ипотеки:

1. Процентная ставка: одним из главных критериев выбора является процентная ставка, по которой банк предоставляет кредит. Чем ниже процентная ставка, тем выгоднее условия рефинансирования. Однако, следует учитывать, что некоторые банки могут предлагать низкую процентную ставку на первых этапах кредита, но затем ее повышать. Поэтому, перед выбором банка, необходимо внимательно ознакомиться с условиями и уточнить, каким образом изменяется процентная ставка в течение срока кредита.

2. Условия кредитования: важно также обратить внимание на условия предоставления кредита. Они могут включать в себя такие факторы, как необходимость предоставления дополнительных документов, привлечение поручителей или залогового имущества. Перед выбором банка, следует внимательно ознакомиться с условиями кредитования и убедиться, что они соответствуют вашим потребностям и возможностям.

3. Репутация банка: при выборе банка для рефинансирования важно обратить внимание на его репутацию. Репутация банка может говорить о его надежности, стабильности и качестве предоставляемых услуг. Для проверки репутации банка можно обратиться к отзывам клиентов, а также ознакомиться со статистикой по надежности и стабильности банка на официальных ресурсах.

4. Дополнительные услуги и преимущества: некоторые банки предлагают дополнительные услуги и преимущества при рефинансировании ипотеки. Например, это может быть предоставление скидки на страхование или возможность досрочного погашения кредита без штрафных санкций. При выборе банка, следует также учесть эти дополнительные услуги и преимущества, которые могут увеличить выгодность рефинансирования ипотеки.

Таблица сравнения условий банков:

| Банк | Процентная ставка | Условия кредитования | Репутация | Дополнительные услуги и преимущества |

|---|---|---|---|---|

| Банк А | 8,5% | Минимум документов, не требуется залоговое имущество | Отличная | Возможность досрочного погашения без штрафных санкций |

| Банк Б | 7,9% | Необходимы поручители и ипотечное залоговое имущество | Хорошая | Скидка на страхование |

| Банк В | 9,2% | Минимум документов, дополнительные комиссии | Средняя | Отсутствуют |

Итак, при выборе наиболее выгодного банка для рефинансирования ипотеки, следует учитывать не только процентную ставку, но и условия кредитования, репутацию банка, а также возможность получения дополнительных услуг и преимуществ. С помощью таблицы сравнения условий банков можно сделать более обоснованный выбор и выбрать тот банк, который наиболее полно удовлетворяет вашим потребностям и предлагает наиболее выгодные условия рефинансирования ипотеки.