Для каждого гражданина налог на доходы физических лиц является неотъемлемой частью его финансовых обязательств перед государством. Составляя значительную часть доходов, полученных от различных источников, этот налог требует особого внимания и соблюдения установленных сроков его уплаты.

Своевременная оплата налога на доходы физических лиц является одним из основных принципов налогообложения и гражданской ответственности. Нарушение сроков платежа может повлечь за собой штрафные санкции, а в некоторых случаях и уголовную ответственность.

Правильное и своевременное уплату налога позволяет не только избежать негативных последствий в виде штрафов и убытков, но и способствует укреплению доверия со стороны государства и поддержанию стабильности финансовой системы в целом.

В данной статье мы рассмотрим основные сроки уплаты налога на доходы физических лиц, а также дадим рекомендации по их соблюдению и оправданию важности своевременной оплаты данного налога.

Как определить дату удержания налога на доходы физических лиц

Как правило, дата удержания НДФЛ зависит от двух факторов: срока получения дохода и способа его выплаты. Если доход получен в виде зарплаты, то налоги должны быть удержаны с зарплаты каждого месяца в момент выплаты. Это означает, что дата удержания НДФЛ будет совпадать с датой начисления зарплаты.

Если же доход получен в виде других выплат, например, арендной платы или авторских вознаграждений, то дата удержания НДФЛ может быть определена иным образом. В этом случае налог должен быть удержан в день фактической выплаты дохода. Например, если арендная плата за объект недвижимости была выплачена 15-го числа месяца, то налог надо удержать в тот же день.

При определении даты удержания НДФЛ необходимо учитывать, что она не должна быть позднее срока уплаты налога. Налог на доходы физических лиц должен быть уплачен в бюджет в течение первых 15 дней месяца, следующего за истекшим налоговым периодом.

Таким образом, важно правильно определить дату удержания налога на доходы физических лиц, чтобы не нарушить законодательство и своевременно выполнить свои обязанности перед налоговыми органами.

Сроки уплаты налога на доходы физических лиц в 2025 году

В данном разделе рассмотрим сроки уплаты налога на доходы физических лиц (НДФЛ) в 2025 году. Установленные законодательством Российской Федерации сроки представляют собой обязательные даты, к которым необходимо выполнить уплату указанного налога.

Сроки уплаты в зависимости от категории налогоплательщика

В таблице ниже представлены сроки уплаты налога на доходы физических лиц в 2025 году в зависимости от категории налогоплательщика:

| Категория налогоплательщика | Срок уплаты |

|---|---|

| Физические лица, применяющие упрощенную систему налогообложения | До 30 апреля |

| Физические лица, осуществляющие предпринимательскую деятельность и платящие ЕСН | До 30 апреля |

| Физические лица, получившие доходы от продажи недвижимости | В течение 30 дней с момента продажи недвижимости |

| Физические лица, получившие доходы от продажи ценных бумаг | В течение 30 дней с момента продажи ценных бумаг |

| Физические лица, осуществляющие индивидуальную предпринимательскую деятельность | До 30 апреля |

Важно помнить, что соблюдение установленных сроков уплаты налога является обязательным требованием законодательства. В случае нарушения срока уплаты, налогоплательщику может быть начислено штрафное санкционирование.

Как правильно заполнить уведомление по НДФЛ для налоговой

Шаг 1: Заполнение персональных данных

Перед началом заполнения уведомления необходимо указать свои персональные данные, такие как ФИО, ИНН, адрес места жительства и контактные данные. Важно указать все данные точно и без ошибок, чтобы избежать возможных проблем в дальнейшем.

Шаг 2: Указание информации о доходах

В следующем разделе уведомления необходимо указать информацию о доходах. Это может быть заработная плата, арендная плата, проценты по банковским вкладам и другие виды доходов. Необходимо указать сумму дохода и его источник.

Важно помнить, что все доходы должны быть указаны согласно требованиям налогового законодательства, и при необходимости должны быть подтверждены соответствующими документами.

Шаг 3: Определение налоговых вычетов

Последний шаг в заполнении уведомления — определение налоговых вычетов. Налоговый вычет — это сумма, которая может быть вычтена из общей суммы налога к уплате. В уведомлении необходимо указать все возможные налоговые вычеты, такие как вычет на детей, вычет на обучение и другие.

Важно правильно рассчитать сумму налоговых вычетов и убедиться, что они соответствуют требованиям налогового законодательства.

После заполнения всех разделов уведомления необходимо проверить его на правильность и точность заполнения информации. При необходимости можно проконсультироваться с профессионалами в области налогообложения. После этого уведомление можно подписать и предоставить в налоговую службу.

Как правильно определить срок удержания НДФЛ?

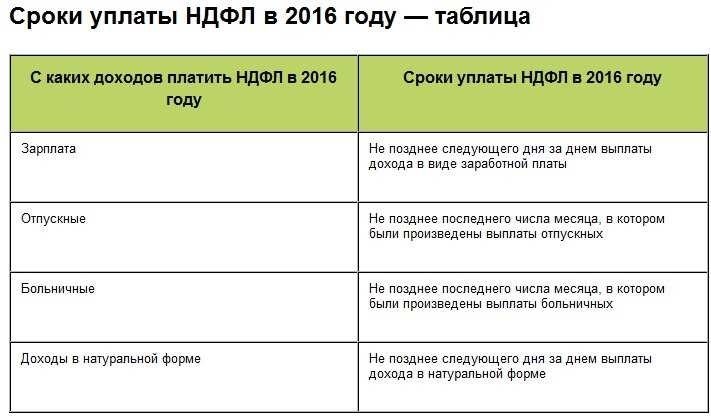

Таблица ниже показывает, какой срок удержания применяется для различных видов доходов:

| Вид дохода | Срок удержания |

|---|---|

| Зарплата | Каждый месяц до выплаты заработной платы |

| Гонорары | В день получения дохода |

| Проценты | В день выплаты процентов |

| Авторские вознаграждения | В день получения дохода |

| Лотерейный выигрыш | В день получения дохода |

Важно помнить, что срок удержания НДФЛ является обязательным и не может быть изменен по усмотрению работодателя или налогоплательщика. При нарушении срока удержания и уплаты НДФЛ могут применяться штрафные санкции.

Важность соблюдения сроков уплаты НДФЛ

Соблюдение сроков уплаты НДФЛ является неотъемлемой частью налоговой практики. Несвоевременная уплата данного налога может повлечь за собой негативные последствия для налогоплательщика, такие как начисление пени или штрафов со стороны налоговых органов.

Для того чтобы избежать этих негативных последствий, необходимо строго соблюдать установленные сроки уплаты НДФЛ. Важно знать, что сроки уплаты могут меняться, поэтому регулярное отслеживание новостей и обновлений в законодательстве является необходимым условием для правильного осуществления налоговых обязательств.

Кроме того, при соблюдении сроков уплаты НДФЛ можно избежать проблем с налоговыми органами и поддержать добросовестное исполнение своих финансовых обязательств перед государством. Это важно не только для укрепления доверия со стороны налоговых органов, но и для поддержания репутации надежного и ответственного налогоплательщика.

Поэтому, следует придавать особое внимание соблюдению сроков уплаты НДФЛ, осознавая их важность для успешной налоговой практики и предотвращения негативных последствий. Развитие финансовой грамотности и усовершенствование навыков учета и планирования финансовых обязательств поможет налогоплательщикам соблюдать сроки уплаты НДФЛ вовремя и без проблем.