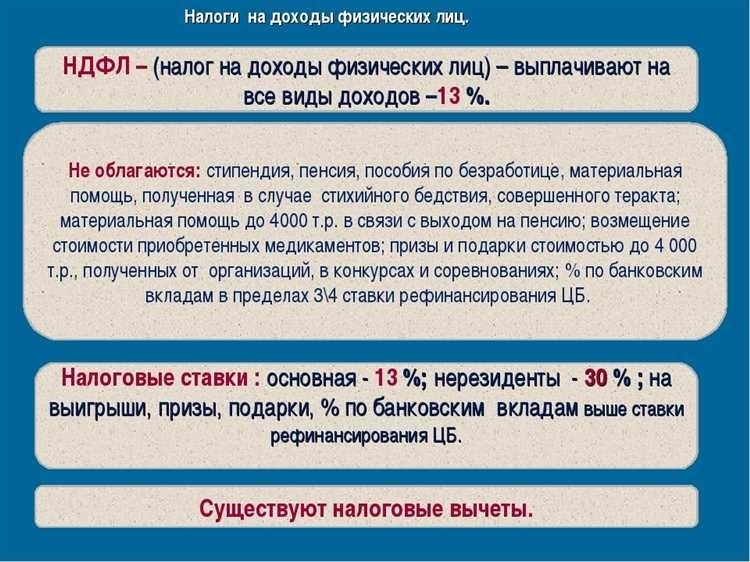

В современном обществе уплата налогов является обязательным элементом финансовой системы. Формирование налоговой базы и правильное распределение финансовых ресурсов позволяет государству обеспечивать свои функции и реализовывать социальные программы. В одном из государственных секторов налоговой системы существует такой налог, как НДФЛ — налог на доходы физических лиц. Этот налог имеет свои особенности, принципы и функции, которые необходимо понимать каждому гражданину.

Основной принцип НДФЛ — обложение налогом доходов физических лиц, полученных на территории Российской Федерации. Это значит, что любой гражданин, получающий доходы, обязан уплатить налог в соответствии с законодательством. НДФЛ является прогрессивным налогом, что означает, что его ставка зависит от суммы дохода: чем выше доход, тем выше ставка налога. При этом гражданин самостоятельно рассчитывает и уплачивает НДФЛ, основываясь на своих доходах и применяя установленные налоговым кодексом формулы и коэффициенты.

Роль НДФЛ в финансовой системе государства заключается, прежде всего, в получении дополнительных средств для бюджета. Собранные налоги направляются на различные социальные программы, развитие инфраструктуры, обеспечение безопасности и другие государственные нужды. НДФЛ также способствует формированию справедливой системы распределения доходов: более состоятельные граждане вносят больший вклад в общий бюджет, что позволяет обеспечить равные возможности для всех членов общества.

Сроки уплаты и ответственность по НДФЛ

Согласно законодательству, уплата НДФЛ производится в течение определенного срока после окончания налогового периода. Индивидуальные предприниматели и физические лица, получающие доходы от предоставления услуг или выполнения работ без заключения трудового договора, обязаны уплатить НДФЛ не позднее 30 дней после окончания налогового периода.

Однако, несвоевременная или неправильная уплата НДФЛ может повлечь за собой негативные последствия для налогоплательщика. В случае задержки или неправильной уплаты налога, налоговый орган имеет право начислить пеню в размере 0,1% от неуплаченной суммы за каждый день просрочки.

В случае умышленного уклонения от уплаты НДФЛ или намеренной неправильной уплаты, налоговый орган имеет право применить штраф в размере до 100% от суммы задолженности, что может повлечь серьезные финансовые последствия для налогоплательщика. Кроме того, налоговые органы могут проводить проверки и расследования в случае подозрений в нарушении налогового законодательства, что может также привести к дополнительным штрафам и санкциям.

Основные принципы уплаты НДФЛ самостоятельно

В данном разделе мы рассмотрим основные моменты, связанные с самостоятельной уплатой НДФЛ. Речь пойдет о том, кто обязан осуществлять уплату данного налога, какой срок уплаты установлен законодательством и какие последствия могут наступить при нарушении данного обязательства.

1. Кто обязан уплачивать НДФЛ самостоятельно?

НДФЛ самостоятельно уплачивается физическими лицами, получающими доходы, не облагаемые налогом налоговыми агентами. Такими лицами могут быть индивидуальные предприниматели, фрилансеры и другие категории работников, получающих доходы от своей деятельности, не связанной с трудовыми отношениями.

2. Какие сроки уплаты установлены законодательством?

Сроки уплаты налога устанавливаются в соответствии с налоговым законодательством. Обычно год разделен на кварталы, и уплата налога должна осуществляться в конце каждого квартала. Конкретные даты уплаты определяются налоговыми органами и могут быть разными в разных регионах. Важно знать и соблюдать эти сроки, чтобы избежать штрафов и последствий в случае неуплаты или просрочки.

3. Какие последствия могут наступить при нарушении обязательств по уплате НДФЛ?

Нарушение обязательств по уплате НДФЛ может повлечь за собой различные последствия. В случае неуплаты налога или его уплаты с нарушением сроков, налоговый орган имеет право начислить штрафы и пени. Размер штрафов зависит от суммы неуплаченного налога и может составлять значительную долю от неуплаченной суммы. Кроме того, при наличии систематических нарушений, налоговый орган может применить и более серьезные меры, такие как возбуждение уголовного дела или применение административных взысканий.

Сроки уплаты и ответственность по НДФЛ

В данном разделе мы рассмотрим вопросы, связанные с сроками уплаты НДФЛ и ответственностью за несоблюдение этих сроков. Плательщики налога должны учитывать определенные временные ограничения и исполнять свои обязательства вовремя, чтобы избежать возможных штрафов и последствий.

Сроки уплаты налога

Сроки уплаты НДФЛ могут различаться в зависимости от категории плательщика и типа дохода. Обычно, налоговый агент должен удержать НДФЛ с заработной платы своих сотрудников и перечислить его в бюджет до 30-го числа месяца, следующего за отчетным. Однако, существуют исключения для отдельных категорий налогоплательщиков, например, для индивидуальных предпринимателей.

Кроме того, существуют отдельные сроки уплаты для самостоятельных плательщиков НДФЛ, таких как получатели дохода из сдачи в аренду недвижимости или продажи ценных бумаг. Они обязаны уплатить налог в течение определенного срока после получения дохода.

Ответственность за несоблюдение сроков

Несоблюдение сроков уплаты НДФЛ может повлечь за собой штрафные санкции или даже уголовную ответственность. Налоговый кодекс устанавливает штрафы за просрочку уплаты налога в зависимости от длительности задолженности и суммы налога.

Кроме того, налоговые органы имеют право проводить проверки и ревизии налогового учета плательщиков и выявлять факты неуплаты или неправильной уплаты НДФЛ. В случае обнаружения нарушений, они вправе привлекать налогоплательщиков к ответственности и требовать дополнительных выплат.

Для избежания негативных последствий, все плательщики налога должны тщательно следить за сроками уплаты и своевременно исполнять свои обязательства перед налоговыми органами.